미국주식/코스피 트레이딩 시그널 백테스팅결과 (통찰의 투자 박재훈)

《통찰의 투자》 저자인 박재훈 님의 블로그에 올라오는 ETF real trading signal 지표로 INDEX ETF 매수/매도를 하였을 때 지수대비 수익률 결과가 어땠을지 비교를 해보았다.

이런 식으로 매일매일 그날의 증시 시황분석과 함께 자체 개발한 시그널이 같이 올라온다.

신호의 의미와 지침은 다음과 같다.

| 액티브 | 패시브 | |

| 의미 | 단기추세, 정확도▽ | 중기추세, 정확도△ |

| BUY | 인덱스ETF 매수 | 인덱스 레버리지ETF 매수 |

| CASH | 시장이 중립적인 상황으로, 모든 포지션 정리후 현금보유 | |

| SELL | 인덱스 인버스 ETF 매수 | 인덱스 인버스 ETF 매수 |

| 판단기준 | 추세는 자체개발한 모멘텀 지표로 판단 전환점은 자체개발한 캔들차트와 표준편차로 판단 |

|

중기신호가 매수가 떴을때만 레버리지ETF를 사고 나머지 경우에는 모두 1배로 접근한다.

궁금한건 못참지.

위 기준에 따라서 시그널이 떴을때 인덱스 ETF를 매수한다고 가정하고 수익률이 어떻게 되었을지 백테스팅을 해본 결과이다.

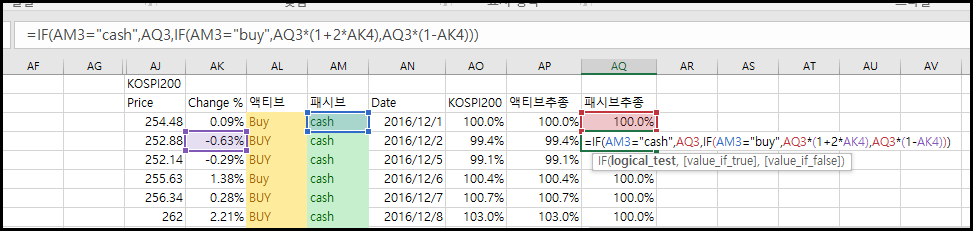

나는 프로그래밍이나 매크로 만들 실력같은건 없어서 엑셀로 대충 노가다 해서 만들었다.

▶ 전날 시그널이 cash이면 현금 보유 상태니까 오늘도 어제와 같은 금액 유지

▶ 전날 시그널이 buy이면 종가에 인덱스 ETF를 매수했다고 가정하고 오늘 해당 ETF의 변동폭 만큼 곱해주기

▶ 전날 시그널이 sell이면 종가에 인버스 ETF를 매수했다고 가정하고 오늘 해당 ETF의 변동폭 만큼 곱해주기

그 결과는...??

1) S&P500 신호 추종

미국주식 시그널은 최근부터 제공되기 시작해서 백테스팅 기간이 길지 않다.

기간이 짧아서 패시브 sell signal에 의한 인버스 수익이 많이 반영되지 않은 듯 하고,

그래서 액티브와 패시브 시그널 간에 차이가 별로 없었다.

S&P500지수 및 Nasdaq100 지수 관련 ETF real trading signal

- 그동안 KOSPI200관련 trading signal을 공개해왔는데, 많은 독자분들이 지속적으로 해외 지수도 가...

blog.naver.com

2022년 3월 21부터 미국주식 시그널 업로드 시작

2022년 3월 21일부터 트레이딩을 시작했다고 가정했을 때, 8월 5일 기준으로

액티브 시그널 추종시 : +10.8%

패시브 시그널 추종시 : +7.1%

벤치마크 SPY 수익률 : -7.4%

와 그래도 이정도면 시장수익률을 훌쩍 뛰어넘는 훌륭한 성과 아닌가???

막상 백테스팅을 직접 해보니 더욱 감탄스러운 결과이다.

인버스 ETF인 SH 와 같은 수익률 곡선을 따라가다가 중간중간 CASH 상태로 홀딩하면서 수익을 보전한 액티브 시그널이 가장 우수한 성과를 보였다.

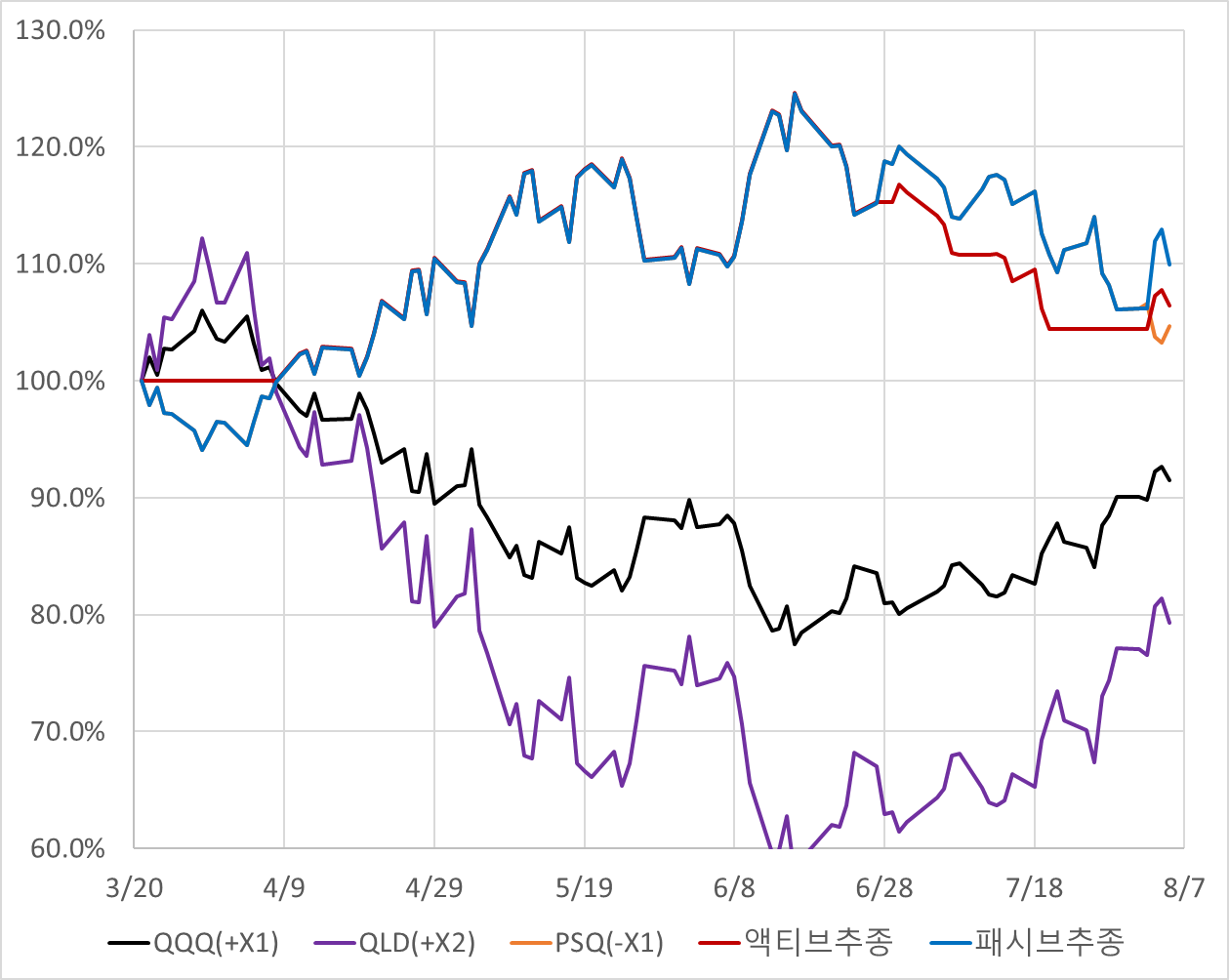

2) 나스닥 신호 추종

나스닥은 S&P500과 달리 패시브 시그널 추종시에 보다 높은 성과가 나타났다.

2022년 3월 21일부터 트레이딩을 시작했다고 가정했을 때, 8월 5일 기준으로

액티브 시그널 추종시 : +6.4%

패시브 시그널 추종시 : +10.0%

벤치마크 QQQ 수익률 : -5.3%

역시 시장 수익률을 압도하는 성과를 보인건 마찬가지다.

패시브추종 시나리오의 경우 그냥 1배 인버스인 PSQ와 쭉 같이 가다가 마지막에 QLD로 갈아타면서 수익을 살짝 더 먹은 것인데,

결국은 시장이 이렇게 지지부진 할 때에는 인버스 1배짜리 들고있는 것도 괜찮아보인다.

보통 롱이면 TQQQ 숏이면 SQQQ를 사버리기 때문에 변동성 속에서 오락가락 하다가 녹아내리는 것이지...

특히 숏 레버리지 잘못 잡으면 계좌도 마음도 박살나는 경우가 생긴다.

시그널 지침에 BUY는 레버리지ETF가 있어도 SELL의 경우에는 레버리지를 쓰지 않는 것도 다 이유가 있는 법.

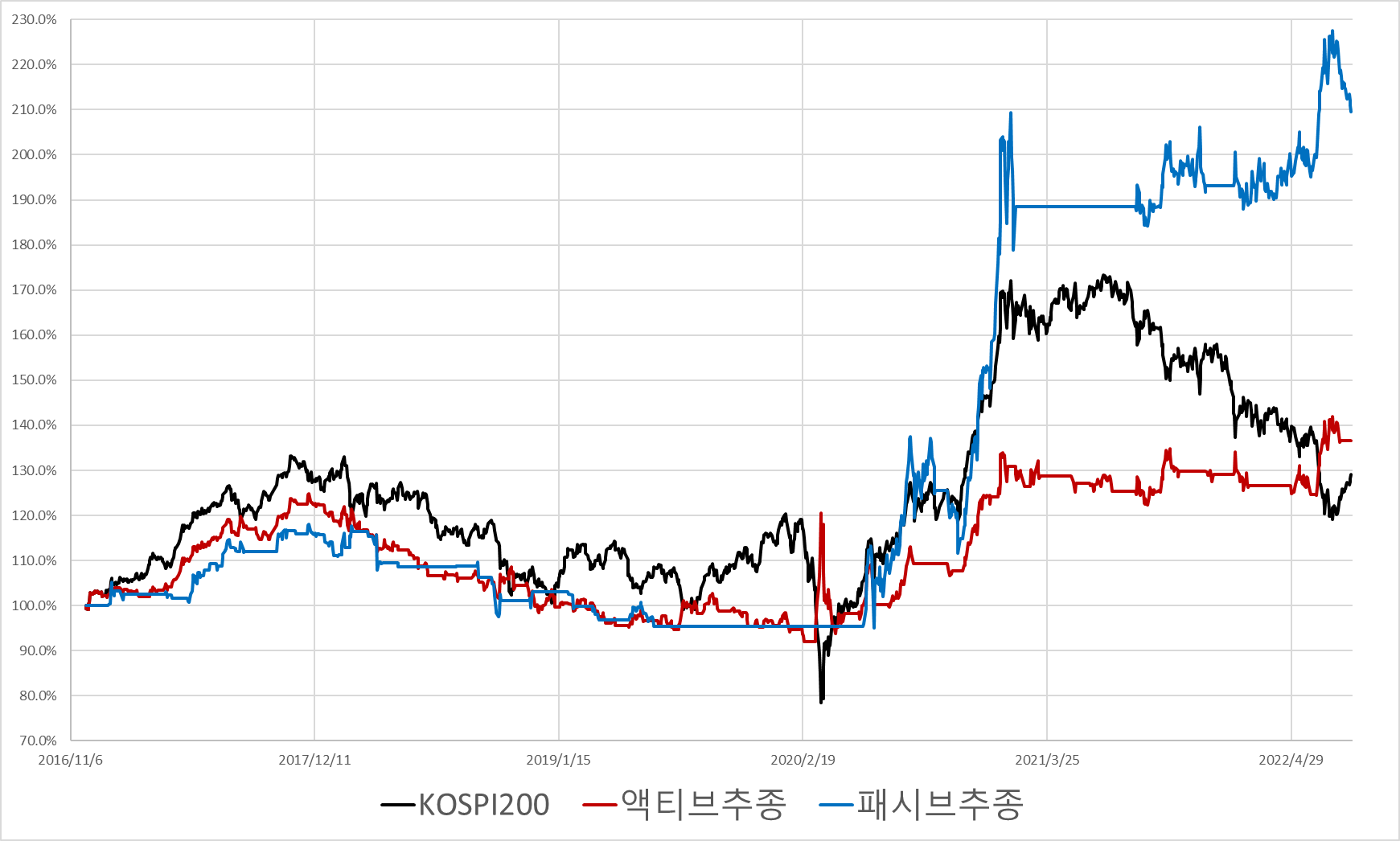

3) 코스피200 신호 추종

앞서 미국주식 S&P500과 나스닥 트레이딩 시그널은 올라오기 시작한지가 얼마 안되서 백테스팅의 의미가 크다곤 할 수 없는데,

ETF trading signal---매일 업데이트 됩니다....

Trading 신호는 Buy, Sell, Hold로 구분 01 Buy신호인 경우 KODEX200 매수 또는 KODEX 레버...

blog.naver.com

한국주식 KOSPI200을 기반으로 한 시그널은 2016년 말 경부터 계속 올라왔기 때문에 5년 이상의 데이터가 쌓여있다.

이거는 어떨지 궁금해진다.

(시그널이 raw 파일로 있는게 아니라 이미지 캡쳐로 올려주시는 거라 블로그 이전글 계속 눌러보면서 엑셀에 직접 넣는게 노가다였다...)

미국주식 시그널과 마찬가지로, KOSPI200을 기준으로 백테스팅했다.

ETF 찾기 귀찮아서 그냥 KOSPI200 지수를 산다고 가정하고 계산을 돌린 값이다.

▶ 전날 시그널이 cash이면 현금 보유 상태니까 오늘도 어제와 같은 금액 유지

▶ 전날 시그널이 buy이면 종가에 인덱스 ETF를 매수했다고 가정하고 오늘 KOSPI200 변동폭 만큼 곱해주기

┖ 액티브 시그널은 1배로 하고 패시브 시그널은 2배 레버리지를 가정하였다.

▶ 전날 시그널이 sell이면 종가에 인버스 ETF를 매수했다고 가정하고 오늘 KOSPI200 변동폭을 반대로 (X-1) 곱해주기

결론부터 보면,

액티브 시그널은 원본자산인 KOSPI 200보다 계속 아래에 깔려있는 느낌인데

패시브 시그널에 의한 수익률이 나중에 가서 확 좋아졌다.

패시브 시그널은 BUY 일때 2배 레버리지 매수를 가정한 것인데, 이때문에 대세 상승장에서 크게먹은 것이 효과가 좋게 나타났다.

1배로 가정하고 백테스팅 돌리면 액티브 시그널에 비해 이런 압도적인 수익률은 나오지 않음

2016년 12월 1일을 시작으로 2022년 8월 5일까지 시그널 트레이딩을 했을 때 결과는

액티브 시그널 추종시 : +36.6%

패시브 시그널 추종시 : +109.6%

벤치마크 KOSPI 200 수익률 : +29.0%

음 그래도 KOSPI 200보다는 시그널 따라하는게 훨씬 나은 성과를 보였다.

매매비용이랑 세금 같은거 제하고 하면 어떨지 모르겠는데 일단은 무시하자... 귀찮..

KOSPI200에 대한 백테스팅을 2020년 1월 1일을 시작으로 하면

액티브 시그널 추종시 : +43.0%

패시브 시그널 추종시 : +119.7%

벤치마크 KOSPI 200 수익률 : +13.0%

이렇게 시그널의 성과가 더욱 두드러진다.

박재훈 님이 개발한 로직이 딱 정해진 채로 끝나는게 아니라

계속 업데이트되는 것이기 때문에 최근으로 올수록 시장대비 초과수익 성과가 좋게 나타나는 듯 하다.

KOSPI200의 백테스팅 결과를 바탕으로 이 트레이딩 시그널이 효과가 있다고 믿는다면

실제 투자는 미국주식 쪽에 우상향을 믿고 시그널 활용한 트레이딩을 해도 괜찮을 듯 하다.

※ 본 글은 매수/매도 추천이 아니며 모든 투자판단의 책임은 본인에게 있습니다.

댓글